ふるさと納税について

あまりに所得税や住民税を納める額が多くなりそうなので、昨年初めてふるさと納税をやってみました。

ふるさと納税をすると、確定申告時に所得税が還付されるのと、翌年の住民税が低くなります。

先にふるさと納税分を納税しなければならないので、還付される所得税が少なければ、毎月給与から差し引かれる住民税分を別にしておかなければ、結局ふるさと納税で払った分だけ家計的にはマイナスとなってしまいます(お礼品はもらえますが)※住民税が低くなった分、毎月の給与は増えますが、給与はあれば使ってしまいがちです。

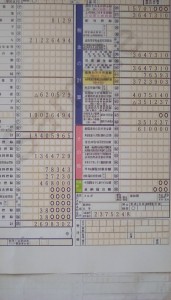

ちなみに11万円分ふるさと納税したときの所得税の還付額は37,062円だったので、残りの72,938円は住民税分となるようです。

①ふるさと納税358,000円のとき

②ふるさと納税468,000円のとき

開業費用に計上

青色申告をするにあたり、どの支出を開業費用に計上したのかまとめました。

①現地確認交通費359円

②購入申込書送信費50円

③旅費交通費66360円(購入打ち合わせのための交通費宿泊代金)

④旅費交通費2350円(高速代、ガソリン)

⑤契約書印紙1000円

⑥決済交通費370円

⑦住民票取得300円

【参考】

①事業を開始するまでの間に開業準備のために特別に支出する費用で、資産の取得に要した金額とされるべき費用や前払費用は除く

- 広告宣伝費

- 旅費交通費

- 水道光熱費

- 事務所等の家賃

- 賃借の仲介手数料

- 市場調査費

- 従業員給与など

1つあたり10万円以上するもの➡固定資産

10万円未満の少額の備品

②財務諸表等規則ガイドライン

「開業費」は、「土地、建物等の賃借料、広告宣伝費、通信交通費、事務用消耗品費、支払利子、使用人の給料、保険料、電気・ガス・水道料等で、会社成立後営業開始までに支出した開業準備のための費用」と定義されています。

③中小企業会計指針

「開業準備のために支出した金額」とされ、会社成立から開業までに生じた、開業準備のため直接に支出する費用と理解されています。

④法人税

「開業費」は「法人の設立後事業を開始するまでの間に開業準備のために特別に支出する費用」とされ、「特別に支出する」ものに限定されています。

⑤所得税

経常的な費用であっても、その支出が開業準備のために特別に支出したものならば、開業費に計上できるものとして取り扱われます。

信金に融資相談に行ってみました。

今後一棟アパートを購入するため、ローンを使いたいと思い信金に相談に行ってみました。事前に電話してみたところ、筑豊年数が経過しているものの、現在の年収であれば土台にのせられるとのことでした。

信金に到着し、まずは物件情報を提示しました。土地70坪、軽量鉄骨造40坪、築31年、4世帯全室入居中、利回り8%です。

すると、軽く一瞥して①築年数が経過しているので土地としての評価となるが、担保評価が出せないと言われます。そのため、この物件に固執するわけではなく、将来のアパートローンのため今後のポジションをどの様にすれば良いか聞いてみたところ、次のような回答がありました。

②昨年12月にマンションを購入したばかりで投資スピードが早いため、ある程度実績が必要になる。③現在はどこの金融機関も融資を絞っており、特に新規の方だとハードルが上がる。④似たような案件がたくさん相談に来ており、余程属性が良くないとダメ。⑤事業性と判断出来るような事情(転売を前提としている、将来的に法人化して今後も収益不動産の購入を前提とする不動産賃貸業者)があると、単に収益不動産への融資ではなく、事業への融資となりより厳しい判断基準となる。⑥年齢の割に貯蓄額が少ない。⑦カードローンがある。

結局のところ門前払いの様な形となってしまいました。今後の課題としては、①信金との取引実績を作る。②賃貸経営の実績を作る。③カードローンを無くす。ことをしていきたいと思います。まずは住宅ローンを信金で借り換えるのもいいかもしれません。